独角兽与庞氏骗局?上市还是不上市?

时间:15-11-23 来源:基石合伙人

独角兽与庞氏骗局?上市还是不上市?

一直想写一篇关于独角兽的思考,犹豫了一段时间,希望不要成为指出“皇帝的新装”的小孩。:-)

上市反而意味着估值面临下滑?

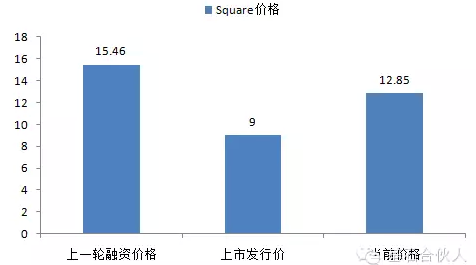

近日又一只独角兽Square上市,这家热门的硅谷初创公司发行价仅为9美元,按发行价计算的市值仅为26.6亿美元,较该公司最后一轮融资时60亿美元的估值缩水56%。尽管上市首日大涨,两个交易日下来股价停留在12.85的水平,但依然不能打消我对这一轮科技泡沫是否能继续持续的担忧。

Square从去年9月至今年10月刚完成公司最后一轮融资。该公司在本轮融资中募集到1.80亿美元资金,对应每股股价为15.46美元。根据Square向美国证券交易委员会提交的招股说明书显示,如果公司首次公开招股价格低于最后一轮融资时的股价,参与最后一轮融资的投资人将会获得额外的补偿。Square倒数第二轮融资在2012年9月完成,当时对该公司的估值为每股11.01美元。

然而这样的现象似乎并非是偶然

有大量的独角兽在上市之后由于有更多真实可靠的数据曝光,在投资人面前反而失去了神秘感,而导致了股价和市值的大幅下跌:

LendingClub上市后严重跑输市场,上市后跌幅高达50%,市值也回落到仅有48亿美金。

GoPro也同样大幅下跌,从近150亿美金市值萎缩至28亿美金。

Fitbit会不会还没跌到位?即使如此当前估值也已经下跌将近50%。

反过来想,假如这些公司并未上市?

到底是这些公司的基本面还是上市本身成为了估值下跌的促发因素?

LendingClub基本面似乎看不出来大幅的回落,收入依然实现100%的增长,单季度也从过去持续亏损转为盈利,但这些似乎都无法阻挡投资人对于其盈利模式新鲜感的回落,而使得其市值出现大幅的回落。

公司2014年底上市时的PS估值高达50倍,而2015年过去后这个估值回落到了10倍左右才是其市值大幅回落的根本原因,而这个估值回落更多的还是在于投资人对于其模式的心理认知的回落。

那么试想一下,如果LendingClub不上市,依然保持着互联网金融第一股, 拥有John Mack、Mary Meeker、Lawrence Summers的明星董事会的神秘面纱,它的估值是否有可能现在不是48亿美金,而是200亿美金或者最起码维持在80-100亿美金的水平。

下跌幅度巨大的GoPro真的面临很大的问题么?

至少从报表来看,并没有反映出来很严重的问题,如果真的改变了,也是投资人的预期在发生变化。

为什么投资人的预期总是在上市之后才发生了明显的改变?难道上市本身才是喊出“皇帝的新装”的小孩?

如果可以,大量独角兽是否更加愿意保持一直非上市的地位?

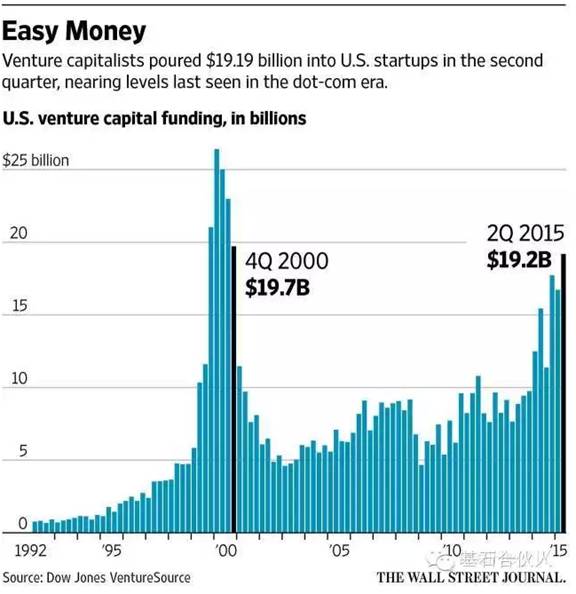

其根源还在于:Easy Money + 大佬坐庄模式

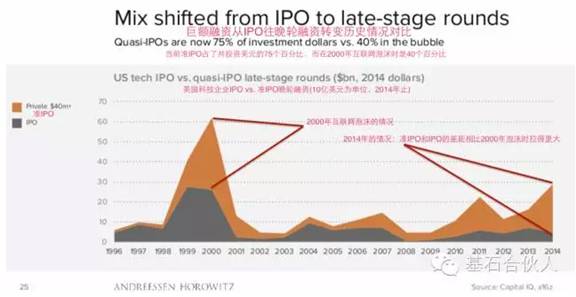

如图所示上市前融资的规模如今已经和2000年互联网泡沫相当,而不同的是非上市融资的规模要远远大于IPO融资规模,融资也更加容易,可见对于很多独角兽而言保持非上市状态也许会认为是更加理想的状态。

然而,在没有IPO严格的审核下进行如此巨额的融资无论对投资人还是企业本身都是非常危险的事情。这些“独角兽”就很容易在偏离行业标准的情况下,发布出一些虚假错误的财务状况。

这些年轻的科技公司都在争先恐后的想获得投资人的青睐,希望投资人能给它们的企业注入大量的金钱,让企业壮大,同时也是为了让自己一夜暴富。期间这些企业甚至并不按常规出牌,为了让自己的企业看起来远远超过自身的营业额,他们甚至兜售非常规的”预定额(bookings)“,“年度经常性收入(annual recurring revenue)“,以及其他一些可以让企业的估值看上去冠冕堂皇的一些数据。

与此同时,这种做法又完全没有违法或者任何安全条例的,因为这些企业都是没有上市,没有进入IPO阶段的。有人会说,如果是上市公司的话,它们也可以使用称为“非公认会计原则(non-GAAP)“的融资条件。但是,它们必须要解析清楚它们公布的那些财务数据,并且需要公开说明这些非常规的数据,是如何的与常规的通过会计规则统计出来的数据有所不同的。

有意思的是,追随着企业那些模糊的非正规的融资条件数据的投资人,反过来又会将企业的估值的泡沫给吹得越来越大,大到让这些羽翼还没完全丰满的初创科技企业完全没有可以犯错的、回旋的余地。

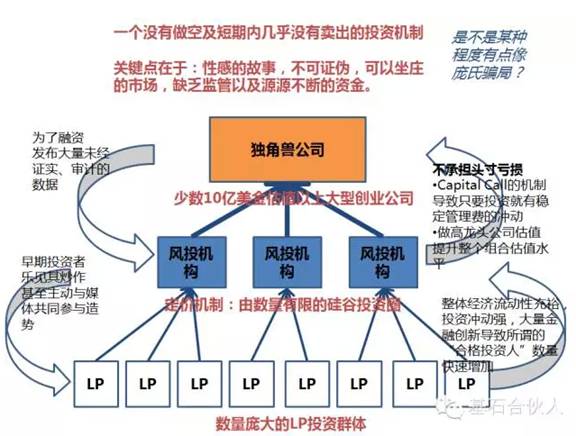

风投的机制其实从某种程度讲有点像庞氏骗局

除了极少数最后被证实的案例以外,大部分的案例不过是在整个链条中玩一场游戏。:-)

除了短期缺乏流动性这一点以外,风投的投资逻辑甚至和当前A股有类似的地方,是一个没有做空及短期内没有卖出机制的市场,关键点还在于:性感的故事,不可证伪,可以坐庄的市场,缺乏监管以及源源不断的资金。

有一点区别在于在这个没有卖出机制的市场中,定价机制是:由数量有限的硅谷(或其他地区)投资圈决定。而这类投资圈的投资公司均不承担头寸亏损,而Capital Call的机制,导致必须要有投资才能收取稳定管理费的冲动。而在联合坐庄更加容易、又缺乏监管的市场,拉高龙头公司估值提升整个组合估值水平的冲动,似乎又很容易形成默契。

源源不断的Easy Money是这场show的关键。在性感故事以及廉价资金的推动下,风投的弹药源源不断。

然后,美联储加息是否会逐渐改变这一切?

高收益品种普遍降温:

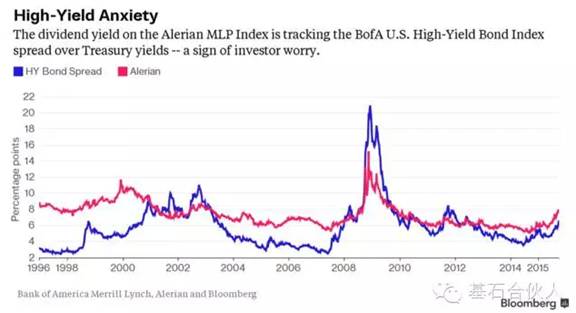

长久以来的低利率环境令投资者寻求相对风险更高的高收益品种,比如房地产信托投资基金 (Reits)、业主有限合伙(MLPs)、杠杆收购等。但是随着美联储的加息步伐临近,风险偏好出现了明显的变化,投资者正在抓紧时间撤离这些曾经的热门市场。

VC活动降温趋势明显:

投资冲动开始降温:

从全球火车头的美国市场来看,3季度VC市场继续有降温的趋势,除了依靠少数大项目支撑保持投资规模维持在200亿美金以上外,投资笔数已经快速回落至1444笔,无论同比还是环比都有较大幅度滑坡。

资金退出很少,堰塞湖严重:

其实和火爆的投融资市场相比,退出市场一直相对平淡,这表明大量VC资金依然在非上市状态打转,玩耍。

基金募集市场降温明显,后续火力堪忧。

LP们,出资人们终于开始担忧了,而前面讲的整套逻辑中最重要的“源源不断”的资金弹药似乎也面临快速下降甚至枯竭的担忧。。。

当然,在全球经济滑坡,通胀低迷的市场,资金泛滥依然尚可维持

对于现在是否就是泡沫破灭的时候尚未可知,但对于投资人而言是否依然应该如之前一样一位追求非上市独角兽,而丝毫不考虑流动性成本的局面是否值得的确让人深思。

毕竟,除开中国A股(A股有自身的逻辑),很多地区的二级市场与一级市场价格以及出现明显倒挂了。

摘自—基石合伙人

| 上一篇 | 下一篇 |

|---|---|

| 郭广昌:投资者的寂寞与勇敢 | 大宗商品恐遭血洗 高盛积极唱多力挺后市 |