中国首家互联网券商登陆纳斯达克,盘中最多涨44%,

时间:19-03-14 来源:券商中国

中国首家互联网券商登陆纳斯达克,盘中最多涨44%,

创始人是腾讯18号员工,典型性同股不同权

富途控股成为中国第一家在海外上市的互联网券商。

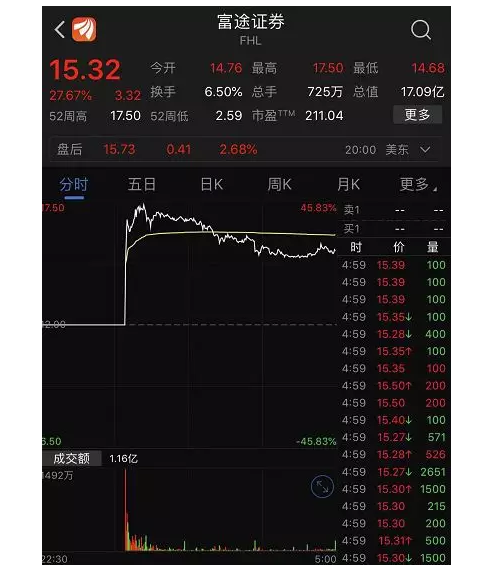

8日晚,腾讯系的富途控股正式登陆纳斯达克,以14.76美元开盘,全天上涨27.67%,盘中一度上涨超44%,以收盘价计算,富途控股供公司市值达到17.09亿美元,成为中国第一家赴海外上市的互联网券商。

此前,富途证券以“腾讯系券商”闻名业内,该公司与腾讯在业务、股权,甚至文化印记上都存在着密切联系,其创始人、CEO李华曾是腾讯第18号员工,而富途此前的三轮融资也均由腾讯领投。

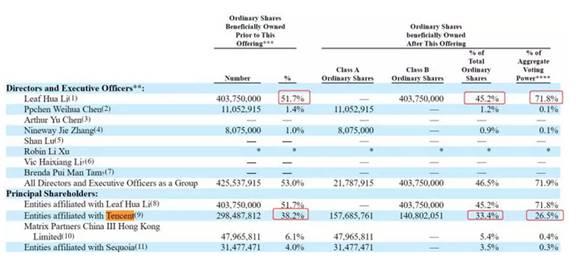

值得一提的是,在本次上市发行中,富途证券采取了同股不同权的股权结构,创始人李华一人拥有45.2%股权,但拥有71.8%的投票权,相较之下,腾讯持股33.4%,只拥有26.5%的投票权,仍为最大的机构股东。

富途控股创始人、CEO李华在致辞中表示,“今天登陆纳斯达克,标志着富途发展历程到达新的重要里程碑,富途也将迎来新的起点和新的挑战。”

营收年均增205%,活跃用户日停留半小时

富途控股的主要业务,是通过数字化券商平台“富途牛牛”(包括手机APP)提供港股、美股、A股的交易清算、融资融券、市场数据及资讯、社交等C端零售经纪服务,他们希望以用户为中心,建立完善的生态系统,连接用户、投资者、企业、证券分析师、媒体和意见领袖。

同时,富途控股也向B端公司提供ESOP员工股权激励解决方案及IPO承销等企业服务。

富途控股称,区别于传统的投资平台和其他在线券商,富途将数字化平台中嵌入社交媒体工具,创建以用户为中心的网络体系,连接投资者、公司、分析师、媒体和意见领袖,有效促进了信息的自由流动,减少了信息不对称,支持了投资决策过程。

据该公司统计,2017年以来,富途控股每季度的付费客户留存率达到97%;用户及客户群体保持增长,用户、客户与2017年相比增长了43.0%及75.4%。在2018年12月,活跃用户平均每交易日在平台停留近半小时。

借助数字化券商平台,富途控股已成为香港证券交易市场的主要参与者之一。

截至2018年年底,富途控股注册用户近560万,50.2万注册用户开设交易账户,13.3万个付费账户在交易账户中拥有资产,用户资产为509亿港币,2018年促成的客户交易额达9070亿港币。

在企业盈利方面,截至2018年12月31日,富途以8.11亿港元的营收实现扭亏为盈,2016年至2018年收入复合年增长率达205%。

此外,净利润则从2016年的亏损9847万港元收窄至2017年的亏损810万港元,并在2018年实现净利润1.385亿港元(合计1769万美元)。

在收入结构方面,富途证券收入主要来自交易佣金及手续费收入、利息收入以及其他收入(IPO认购服务等企业服务收入),并实现逐渐多元化以及比例优化。

2018年,上述三项收入的占比分别是50.3%、44.4%和5.3%,其中交易佣金及手续费收入占比降低,融资融券利息和存款利息显著提升。

拟定四大发展战略,不排除并购加速成长

富途控股曾称,公司的目标是继续革新投资体验并成为一家世界领先的数字化金融机构,主要通过着力以下四个发展战略:

1)扩大客户基础并转化为盈利能力

通过用户转化、公司业务和有针对性的营销来扩大客户群,最近正式推出专为美国投资者量身定制的交易平台FutuMooMoo®,用于扩张国际市场。

2)拓展核心产品及服务

进一步扩大核心产品和服务组合,增加交易市场、引入新产品,最终覆盖全球每个主要交易市场,并将继续投资于公司业务,将其作为收入多元化的来源以及重要的获客渠道。

3)扩大金融服务业布局

计划将更广泛的财富管理产品和服务纳入业务范围,目前正在申请香港数字银行牌照,银行产品作为券商产品的自然延伸,可进一步服务于客户资产的保值增值。

4)强化富途控股平台投入

将持续对平台加大技术投入,维持技术上的竞争优势、加大人才投资力度,确保拥有一流的产品、研发及市场团队。另外,虽然目前更专注于自主开发核心功能,但不排除会通过并购来加速发展并扩大领先优势。

同股不同权,创始人拥71.8%投票权

富途控股的上市案例,再次体现美股市场允许“同股不同权”的制度灵活性,创始人一人拥有了71.8%的投票权,虽然其持股只占总股本的45.2%。

根据招股书,在IPO后,富途控股的普通股划分为A类与B类股份,两类股份拥有相同的权益,只是在投票权上存在差异,A类普通股每1股有权投1票,B类普通股每1股有权投20票。

同时,二者的转换权限也不同,B类普通股可以随时转换为A类,但A类股份在任何情况下都不得转换为B类。另外,一旦持有人将B类股份出售、转让或处置给非认定的关联方,则每1股B类股份自动转为1股A类股份。

这样AB类股设置或可大概率保证创始人对企业的掌控。

根据招股书,李华的原有持股均为B类股份,其一人就拥有了74.1%的B类股权,这使得他拥有了71.8%的投票权。

相较之下,腾讯在IPO前原拥有38.2%的股权,IPO后股权稀释至33.4%,但其投票权下降为26.5%。

如果将李华与腾讯二者加总,他们已经拥有公司98.3%的投权。

鹅厂18号员工创业,与前东家开战略合作

在富途控股创立之初,富途控股创始人李华最为人知的身份是“腾讯第18号员工”,此前曾在经历腾讯市场、运维、产品、管理等多个岗位,与腾讯和马化腾都有密切联系。

富途控股创立后,腾讯始终是重要的股权投资者,富途控股的三轮融资均由腾讯领投,经纬、红杉跟投。截至IPO前,创始人李华持有51.7%的股权,为最大股东,腾讯作为最大机构股东,持有富途38.2%股权,经纬持股为6.1%,红杉持股为4%。

“富途团队有着良好的互联网基因和产品技术能力,关注用户体验,在金融方向上也表现出很好的学习能力”,马化腾曾表示,“团队坚持务实、专注、深度地去构建和提升产品力,从而打造出自己的专属核心竞争力,并因此为广大港美股投资人群所喜爱。”

除了股权关系外,富途控股与腾讯在业务上也展开了战略合作。

2018年12月,富途控股与腾讯达成战略合作框架协议,通过腾讯在线平台进行流量、内容、云、ESOP服务及管理、人才招聘和培训等领域的合作。

根据战略合作框架协议,腾讯将通过腾讯的在线平台为富途控股提供战略支持。富途控股与腾讯表示,未来,双方将进一步探索和寻求更多合作机会,在金融科技相关产品及服务开展潜在合作,拓展双方国际业务布局。

富途控股称,富途控股与战略投资者腾讯密切合作,在互惠互利的关系中实现多项职能,密切合作部分源于两者对技术卓越和创新的共同价值观。

富途控股还表示,与腾讯合作为富途控股创造了有意义且可持续的竞争优势,如用户访问和交易基础设施将建立行业和全球同行无法复制的竞争力。

摘自—券商中国

| 上一篇 | 下一篇 |

|---|---|

| 想超越马云的人都去投资这个行业了 | 又到大妈嘲笑公募基金时刻?多达7成偏股基金跑... |